「自分の将来はどうなるのだろう。これからの日本はどこに向かっていくんだろう。」

ビルの屋上で夜景を見ながら風に吹かれてたたずんでいる人影。だんだん映像が引いていって完全な夜景に、綺麗な夜景。画面にはつづくの文字

ドラマじゃないですけど同じ様な事を思った事、誰しも一回はあるんじゃないでしょうか。近い将来は予想が当たったとしても、1年後、2年後と5年後、10年後と時間が経過していく程予想がつかなくなっていきます。その答えはと言うと、誰にも解らないというのが正直な所です。

ではなにを参考にしたらよいのでしょうか?自分の両親でしょうか?たしかに私たちを育ててくれて家も建てて、預金もして、年金ももらえて老後も安泰です。

でしたら同じ方法でよいのでしょうか。しかしながら私たちの親の世代から選ばれてきている資産形成方法「預金」がおすすめできなくなっています。その理由を本記事でご説明致します。

えっでも預金しておいたらちょっとでも金利つくでしょ。

将来が不安だったら預金をしっかりしておけばいいんじゃないの。と思われる方もいらっしゃると思います。それは半分正解です。預金も大事です。特に生活に最低限必要な資金を残しておくことは非常に大事です。病気やけがで働けなくなったりすることがいつ起こってもおかしくないですから、半年位働かなくても最低限の生活ができる位の預金は必要と言われています。

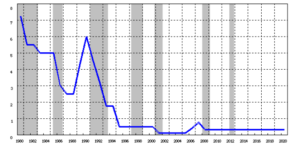

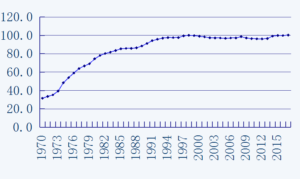

銀行に預金していく方法もたしかにありますね。(ちなみに郵便局にお金を預ける事を「貯金」銀行に預ける事を「預金」と言います。本記事では預金に統一しますね。)昔はそれが有効な方法だったんですがね・・・昔は金利はどれくらいあったのでしょうか。では過去の金利の参考になる資料を見てみましょう。

<日本銀行HPより引用>※1994年に金利自由化になりましたので今現在の金利は実際はこの表の金利ではありません。詳しく知りたい方は下の参考記事をどうぞ。

これは基準割引率及び基準貸付利率のグラフです。そう言われてもピンとこない方も多いと思います。昔は公定歩合と呼ばれていました。ある程度の年齢の方でしたら聞いた事ある方もいらっしゃるのではないでしょうか。昔は日本銀行の金利が実際の預金金利と連動していましたのでほぼ同じ金利と考えてもらっても良いと思います。

※以下の参考記事は興味ない方は飛ばしてください。

公定歩合とは簡単に言うと日本銀行が各金融機関に貸し付ける金利です。ですので金融機関の預金金利も公定歩合に連動して上がったり、下がったりしていました。

金利が上がると預金が増えます。(市場に出回るお金が減る)金利が下がると預金が減ります。(市場に出回るお金が増える)それにより日本銀行は市場に出回るお金の量を調整していました。

その制度も1994年に金利自由化になり、その後、基準貸付利率と言う名前に変わり「無担保コールレート」と言われる金融機関の短期的な取引の上限金利となっています。

今現在は日本銀行はどの様に市場のお金の量を調整しているのかと言うと「オペレーション」(公開市場操作)によって金融市場を調節しています。

具体的に何を行うのかというと、日本銀行が国債を買ったりETFやJ-REITといった金融商品を買う事によって市場に出回るお金の量を調整しています。

しかしながらETF(簡単に言うと投資信託一種)を購入する事は株式市場への介入となりますので問題があるのではとも言われています。

1980年は7%を超えていますね。100万円預けておいたら一年後には107万円になった時代です。昔は銀行に預けておくだけでインデックス投資並みの年利になっていたんですね。

ちなみに2020年現在の一般的な普通預金の金利は0.001%です。100万円が一年後にはなんと100万10円になります。安心して下さい。桁を読み違えていませんよ。私も何度も確認して計算しましたからね。一年後にチ〇ルチョコが買える金額が増えるのです。あっ今は10円で買えなかったですね。訂正します。チ〇ルチョコも買えませんでした。さらに残念なお知らせが・・利息には税金がかかるので実際は9円になります。

もうため息しかでませんね。

少なくとも今の時代において銀行に預金する事でお金を増やす事は難しそうです。

銀行はもうかっているの?

かつてのバブルの頃の銀行は飛ぶ鳥を落とす勢いでした。バブル期に融資した金利は膨大なものでした。その後のバブル崩壊により不良債権に悩まされましたが公的資金投入によって息を吹き返しました。その後2006年頃にバブル期を超えて過去最高益をだした事は報道されましたのでご存じの方も多いのではないでしょうか。

産経新聞 2019年11月14日記事より引用

やはり低金利で利益は減っている様です。そのためいろんな手数料をかけようとしています。ATM手数料は銀行によっても違いますが便利なコンビニでお金をおろしたら手数料が110円とか時間帯によっては220円かかる銀行もあります。他行に振り込みする際は振込手数料がかかります。ローンを借りる際は銀行や保証会社に手数料を支払います。

それだけにとどまらず最近では口座を持っているだけで手数料がかかるという話があります。

NHKニュース 2020年3月13日より引用

NHKニュース 2020年3月13日のビジネス特集では名古屋市にある愛知信用金庫では2020年の1月より新規開設した口座に年間1200円の管理手数料をとるという事です。ただし2年間取引がなく預金が1万円以下という口座に限ります。条件付きではありますが口座がタダでもてるという時代が昔の事になるかもしれません。

これからは金利で預金が増えるよりも、手数料を支払う方が多くなってしまうかもしれません。

インフレによってお金の価値が減るってどういう事?

将来インフレによって手持ちのお金の価値が半分になるかもしれませんよ。

そこまでのインフレはハイパーインフレといって急激にお金の価値が無くなる事をいいますが、日本でも過去に比べ緩やかに確実にインフレが進行しています。皆さんも実感としていかがでしょうか。子供の頃によく買っていたお菓子などの値段が上がっていてびっくりされた事はありませんか。

解りやすいようにグラフで見てみましょう。下の表は過去の「消費者物価指数」のグラフです。

<総務省 統計局 2015年基準消費者物価指数より作成>

消費者物価指数とは物の価格の変化を数値化したものです。上の表ですと2015年を基準の年として「100」とします。例えば1982年頃は80の値ですので今よりも物の値段が安かったという事です。今100円のものが昔は80円で買えたという事です。

表をよくみると2000年あたりからグラフが横ばいもしくは若干下がってますよね。これが皆さんもニュースで何回も聞かれた事のある「デフレ」の状態です。物の値段が下がるので相対的にお金の価値が上がります。ただし入ってくる収入も減ります。

幸いと言っていいのか悪いのか解りませんが、日本はここ20年位は「デフレ」でしたので物価は諸外国に比べて上がっていませんが、長い目でみると一目瞭然、物の値段は上がっていく傾向になります。

その通りです。しかも日本政府や日銀の政策としてインフレになる様に誘導しています。日銀の黒田総裁が「2%のインフレ目標にする」ニュースはよく報道されていました。これは結果的に実現されていませんが・・・インフレになってもその分収入が増えてくれたら問題ないのですが・・・

今後は現金を保有もしくは銀行に預けておくとインフレによりお金の価値が目減りしてしまう恐れがありうるという事になります。

ペイオフ

ペイオフという制度が始まった事はご存知の方も多いと思います。簡単に言うと自分が利用している金融機関が破綻した際に「1000万円とその利息分は保証されますが、それ以上は保証しませんよ。」という感じです。ちなみに預金保険金融機構という所が保証します。

もちろん対策はあります。1金融機関につき1000万円までの保証なので金融機関を分ける方法と利息の付かない決済用預金の口座に預けると全額保証されます。

ペイオフには一つ落とし穴があります。外貨預金に対してはペイオフは適用されません。

つまり金融機関が破綻したら外貨預金は全額返ってこない可能性があるという事です。もちろん金融機関は返す努力をしないといけませんが、破綻した金融機関にその力があるかは・・・不明です。

まとめ

いままでご案内した内容をまとめると次の様になります。

- 預金した際の金利が低い。

- 手数料が高い。口座を保有しているだけで手数料がかかる銀行も出てきている。

- 長い間銀行に預ける事でインフレによってお金の価値が下がっている可能性がある。

- 金融機関が破綻した時に1000万円までしか保証されない。外貨預金は保証がない。

やはりいろんなデメリットがありますね。しかしメリットももちろんあります。生活資金や病気やケガなどのアクシデント用のある程度まとまった資金を預けておくのはやはり銀行です。すぐに現金を引き出せるメリットがあります。もちろん銀行が無くなったら困りますよね。

ただし貯めたお金を増やすのならば話は別で、預金の金利だけではインフレによる物価の上昇には勝つ事ができず。お金の価値が減ってしまいます。実は預金の金利も普通預金で0.001%と申し上げましたが、定期預金などでは0.2%位のものもあります。それでもインフレには対抗できません。仮に毎年1%インフレが進んでいくとしたら1%以上の年利でお金を増やしていく必要があります。

方法としては株式投資や不動産投資、国債、FX、金、などいろいろあります。やはりある程度自分が許容できる範囲のリスクを取った上で「投資」をしていかないとこれからの時代の資産形成は難しいと思われます。

そんな方は手始めに「積立NISA」から始めてみるのもよいと思います。別記事の【積立NISA】あてはまる人は今すぐ始めよう!継続は力なり。ではこんな人は積立NISAをおすすめできるという記事を書いています。よろしければご覧ください。

最後までお付き合い頂きましてありがとうございました。